卖农机的怎么记账(卖农机的会计分录有哪些)

1.卖农机的会计分录有哪些

1.销售农机时做:

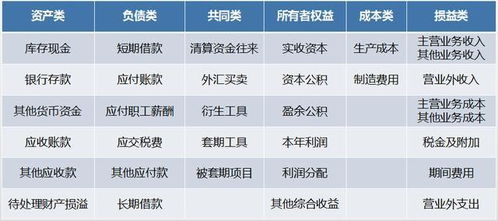

借:应收账款/银行存款

贷:主营业务收入

贷:应交税费: 应交增值税-销项税额

2.月底结转销售成本做

借:主营业务成本

贷:库存商品-农机;

3.月底结转期间费用做:

借:本年利润;

贷:管理费用/销售费用/财务费用;

贷:主营业务成本/其他业务成本/营业外支出等;

4.月底结转收入类做:

借:主营业务收入/其他业务收入/营业外收入

贷:本年利润;

5.年底结转本年利润做:

借:本年利润;

贷:利润分配-未分配利润

2.企业一般纳税人,销售农业机械,增值税免税账务如何处理

增值税是价外税,免税就等于没有增值税。

企业一般纳税人,销售农业机械,增值税免税账务处理是:购进货物的增值税进项税额不做认证抵扣,全额计入存货成本,销售时增值税执行0税率,不可以开增值税专用发票。 一、直接减免的增值税会计处理 (一)纳税人全部销售货物免征增值税的会计处理 1.销售收入 借:应收账款(或银行存款) 贷:主营业务收入 2.如果购进货物或劳务时已经明确要用于免税项目的生产或者销售,其购进货物和费用的进项税额应计入成本和费用,不用做进项税额转出。

3.如果其进项税额已做应交增值税(进项税额),则做进项转出。 借:主营业务成本(或相应成本和费用科目) 贷:应交税费——应交增值税(进项税额转出) (二)纳税人销售的货物部分免征增值税的会计处理 1.销售免税部份会计分录同上(一)1处理。

2.按照增值税条例规定,为生产免税货物而耗用的原材料的进项税额不得抵扣,也就是要将这部分进项税转出计入成本或费用。但是在购进货物部分用于应税项目、部分用于免税项目的情况下,对于免税项目应转出的进项税额,按增值税条例规定,采用比例法,即用免税项目的销售额占总销售额的比例来计算分摊应转出的进项税额。

会计分录同(一)3处理。 二、即征即退、先征后退、先征后返的增值税会计处理 借:银行存款 贷:补贴收入——减免增值税 年终,将“补贴收入”账户的余额结转至“本年利润”账户中去。

借:补贴收入 贷:本年利润。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.985秒