调整个税差额用哪个(差额征税情况如何做账务处理?爱问知)

1.差额征税情况如何做账务处理?爱问知

1。

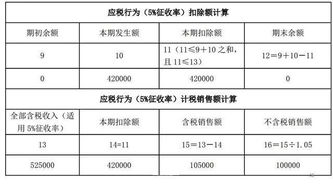

一般纳税人按照简易计税方法的差额征税会计处理 企业接受应税服务时,按规定允许扣减销售额而减少的销项税额,借记"应交税费——未交增值税"科目,按实际支付或应付的金额与上述增值税额的差额,借记"主营业务成本"等科目,按实际支付或应付的金额,贷记"银行存款"、"应付账款"等科目。 特别提醒:因一般纳税人按照简易计税方法差额纳税,简易计税方法的应纳税额对应的科目是"应交税费——未交增值税",其抵减的销项税额不能抵减一般计税方法的销项税额,所以没有按照财会〔2012〕13号规定的,在"应交税费——应交增值税"增设"营改增抵减的销项税额"科目下核算,在"应交税费——未交增值税"科目下核算"按规定允许扣减销售额而减少的应交增值税"。

例1:如果一般纳税人提供劳务派遣服务选择差额征税,含税销售额100万元,支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用80万元时 (1)确认收入时会计处理 借:银行存款 1,000,000。00 贷:主营业务收入 952,380。

95 应交税费——未交增值税47,619。05 (2)支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金会计处理 借:应交税费——未交增值税38,095。

24 主营业务成本 761,904。76 贷:银行存款 800,000。

00 2。小规模纳税人差额征税会计处理 财政部关于印发《营业税改征增值税试点有关企业会计处理规定》的通知(财会〔2012〕13号)规定:企业接受应税服务时,按规定允许扣减销售额而减少的应交增值税,借记"应交税费——应交增值税"科目,按实际支付或应付的金额与上述增值税额的差额,借记"主营业务成本"等科目,按实际支付或应付的金额,贷记"银行存款"、"应付账款"等科目。

对于期末一次性进行账务处理的企业,期末,按规定当期允许扣减销售额而减少的应交增值税,借记"应交税费——应交增值税"科目,贷记"主营业务成本"等科目。 例2:如果小规模提供劳务派遣服务选择差额征税,含税销售额8万元,支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用6万元时,按规定允许扣减销售额而减少的应交增值税60,000。

00/(1+5%)*5%=2,857。14元,则: (1)确认收入时会计处理 借:银行存款 80,000。

00 贷:营业收入 76,190。48 应交税费——应交增值税 3,809。

52 (2)支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金会计处理 借:应交税费——应交增值税 2,857。 14 主营业务成本 57,142。

86 贷:银行存款 60,000。00。

2.营改增差额扣税会计分录

(1)支付给非试点纳税人的:差额征税 在“应交税费——应交增值税”科目下增设“营改增抵减的销项税额”专栏 企业接受应税服务时,按规定允许扣减销售额而减少的销项税额,借记“应交税费——应交增值税(营改增抵减的销项税额)”科目,按实际支付或应付的金额与上述增值税额的差额,借记“主营业务成本”等科目,按实际支付或应付的金额,贷记“银行存款”、“应付账款”等科目。

北京市甲运输公司是增值税一般纳税人,2012年10月取得全部收入200万元(含增值税),其中,国内客运收入185万元,支付非试点联运企业运费50万元并取得交通运输业专用发票;销售货物取得收入12万元,运送该批货物取得运输收入3万元。假设该企业本月无进项税额,期初无留抵税额。

请分析甲运输公司应如何账务处理? 解析:从非试点联运企业取得的交通运输业专用发票,在“应交税费——应交增值税”科目下增设“营改增抵减的销项税额”专栏,按11%抵扣。 甲运输公司销售额 =(185+3-50)÷(1+11%)+12÷(1+17%) =134.58(万元) 甲运输公司应交增值税额 =(185+3-50)÷(1+11%)*11%+12÷(1+17%)*17% =15.42(万元) 取得收入时 借:银行存款 200 贷:主营业务收入 179.63 (=188/1.11+12/1.17) 应交税费——应交增值税(销项税额) 20.37(20.37=188÷(1+11%)*11%+12÷(1+17%)*17%) 支付联运运费时 借:主营业务成本 45.05 (=50/1.11) 应交税费——应交增值税(营改增抵减的销项税额) 4.95 (=50/1.11*.11) 贷:银行存款 50 (2)支付给试点纳税人的:抵扣进项税额 假定上例,北京市甲运输公司将50万联运运费支付给北京市乙运输公司,乙运输公司为增值税一般纳税人,给甲公司开出货物运输业增值税专用发票。

甲运输公司应该如何进行账务处理? 解:支付给试点纳税人的,不需要用应交税费——应交增值税(营改增抵减的销项税额)科目。 取得收入时 借:银行存款 200 贷:主营业务收入 179.63 应交税费——应交增值税(销项税额)20.37 支付联运运费时 借:主营业务成本 45.05 应交税费——应交增值税(进项税额) 4.95 [50÷(1+11%)*11%] 贷:银行存款 50 如果北京市乙运输公司为小规模纳税人,由税务机关代开了货物运输业增值税专用发票。

甲运输公司应该如何进行账务处理? 解:如果联运方是小规模纳税人,取得税务机关代开的货物运输业增值税专用发票,可以抵扣7%。 取得收入时 借:银行存款 200 贷:主营业务收入 179.63 应交税费——应交增值税(销项税额) 20.37 支付联运运费时 借:主营业务成本 46.5 应交税费——应交增值税(进项税额) 3.5[50*7%] 贷:银行存款 50 2.小规模纳税人差额征税的会计处理 试点纳税人中的小规模纳税人提供交通运输业服务和国际货物运输代理服务,按照国家有关营业税政策规定差额征收营业税的,其支付给试点纳税人的价款,也允许从其取得的全部价款和价外费用中扣除。

按规定扣减销售额而减少的应交增值税应直接冲减“应交税费——应交增值税”科目。 例如第一例,北京市甲运输公司是小规模纳税人,其他条件不变。

如何进行账务处理? 解:本身是小规模纳税人,取得的专票,不管对方是否一般纳税人,是否试点单位,都只能抵3%。 取得收入时 借:银行存款 200 贷:主营业务收入 194.17 应交税费——应交增值税 5.83 (=200÷(1+3%)*3%) 支付联运运费时 借:主营业务成本 48.54 应交税费——应交增值税 1.46 (=50÷(1+3%)*3%) 贷:银行存款 50。

3.少扣员工个税,公司也不扣回的差额计入什么科目好

员工个税代保代缴正确的分录如下:

一、计提工资

借:成本费用科目

贷:应付职工薪酬

二、从工资中代扣

借:应付职工薪酬

贷:应交税费-个人所得税

三、代缴个税

借:应交税费-个人所得税

贷:银行存款

现在你说少扣了员工的个税

那么第二个分录金额做少了

但代缴时还是按正确金额缴纳

于是就造成了应交税费-个人所得税的借方余额,说明有代缴没有代扣

现在你想将其做平,问这个差额计入哪个科目

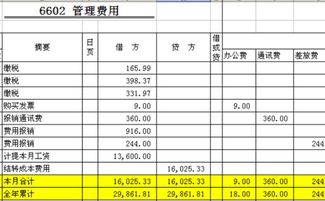

从会计理论上讲,应该从员工工资中扣回,因各种原因无法扣回的,只有由企业负担,计入管理费用科目

但是这种处理有税务方面麻烦

按税法规定,公司负担的员工个人所得税,不允许企业所得税前扣除

金额较小的,可能查账不会查出来,金额较大的,需要就这部分金额做企业所得税的调增

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:2.545秒