职工死亡补助(企业职工死亡抚恤金应计入什么?)

1.企业职工死亡抚恤金应计入什么会计科目?

企业职工死亡抚恤金应计入“管理费用”下的“劳动保险费”明细科目中核算。

职工(含离退休人员)因病或者意外事故而离世,企业根据公司内部制度或者国家相关规定,发给死者家属一定金额的抚恤金,具体包括丧葬补助费、供养直系亲属一次性救济金(或生活补助费)、抚恤金。因抚恤金属于企业的一项内部支付行为,以何种凭证作为入账依据,会计处理和税务处理有哪些要求,以下为对抚恤金的会计和税务处理进行分析。

一、会计上属于企业的福利费支出

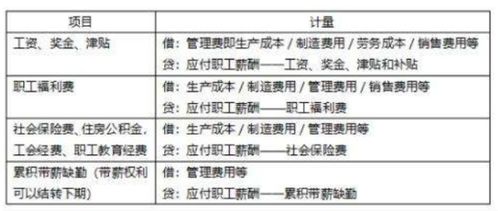

根据《关于企业加强职工福利费财务管理的通知》(财企[2009]242号)第一条第五款规定,抚恤金属于企业发生的其他职工福利费,但在制度和准则下,会计核算的明细科目有所不同:

1、企业执行《企业会计制度》的,给予离世职工家属的抚恤金等类似款项,在“管理费用”下的“劳动保险费”明细科目中核算。

《企业会计制度》第一百零四条明确,管理费用包括劳动保险费用。而财政部会计司编写的《企业会计制度讲解》第六章第四节第三款“管理费用的核算”规定,管理费用的核算内容中“劳动保险费”包括职工死亡丧葬补助费、抚恤费。

2、《企业会计准则(2006)》没有再对“管理费用”下各明细子科目的核算内容进行限定,企业可根据自身具体需要自行设置明细核算科目。支付给离世职工家属的抚恤金,性质类似于职工福利费,账务上在“管理费用”下的“福利费”科目核算,较为合理。

《企业会计准则(2006)》附件《会计科目和主要账务处理》对“管理费用”科目的解释,该科目核算企业为组织和管理企业生产经营所发生的管理费用,包括企业在筹建期间内发生的开办费、董事会和行政管理部门在企业的经营管理中发生的或者应由企业统一负担的公司经费。

二、税务上属于职工福利费,在企业所得税前限额扣除

企业对因故离世职工的家属给予抚恤金等,符合劳动法的有关规定,且一般在企业的工薪福利制度中也有明确规定,税法中明确可列为企业职工福利费支出,在企业所得税税前限额扣除。

《关于企业工资薪金及职工福利费扣除问题的通知》(国税函[2009]3号)第三条第三款明确,按照其他规定发生的其他职工福利费(包括丧葬补助费、抚恤费等),也属于企业职工福利费。

目前部分地方有专门出台文件(如粤劳薪[1997]115号文),规定企业应按一定标准支付离世职工家属丧葬补助费、抚恤金等类似费用,如企业内部制度规定的标准高于法规明确的标准,也可作为福利费;税务上因该笔补助属于职工福利费范畴,税前扣除政策应遵循职工福利费的限额扣除政策。

需注意的是,作为税前扣除项目,必须取得真实合法的凭证,因抚恤金等是直接支付职工家属个人,企业可凭发放补助的内部审批(决定)资料、死亡职工家属困难的情况说明、款项签收(支付)证明、离世职工的死亡证等作为入账的原始凭证。

《企业所得税法实施条例》第四十条规定,企业发生的职工福利费支出,不超过工资薪金总额 14% 的部分,准予扣除。

三、家属取得抚恤金免征个人所得税

离世职工家属取得企业发放的抚恤金等类似费用,属于免税收入,即使该笔抚恤金超过地方有关规定的发放标准,也无需计缴个人所得税。企业作为款项支付方,应保存好发放抚恤金的相关入账资料,作为该款项属于免征个人所得税范围的证明,企业无需代扣代缴个人所得税。

根据《个人所得税法》第四条的规定,福利费、抚恤金、救济金免缴个人所得税。

2.公司给员工的死亡抚恤金计入哪个会计科目

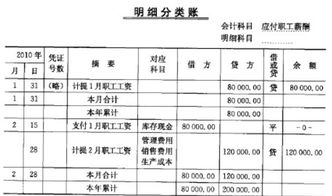

借:管理费用-福利费贷:应付职工薪酬-福利费借:应付职工薪酬-福利费贷:银行存款/现金记入费用科目,从应付职工薪酬科目过渡。

如果支付的抚恤金达到工资总额14%以上的还影响所得税抵扣。《企业所得税法实施条例》第四十条规定,企业发生的职工福利费支出,不超过工资薪金总额14%的部分,准予扣除。

《国家税务总局关于企业工资、薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)第三条规定,《实施条例》第四十条规定的企业职工福利费包括,按照其他规定发生的其他职工福利费,包括丧葬补助费、抚恤费、安家费、探亲假路费等。因此,上述在职职工非工死亡丧葬费和抚恤金,可以做为企业职工福利费,按照规定在计算企业应纳税所得额时扣除。

希望能帮到你满意就给分吧。

3.单位有员工不幸去世,公司支付的抚恤金会计上应该入哪个科目?

一、”单位有员工不幸去世,公司支付的抚恤金会计上应该计入“应付职工薪酬——职工福利费”科目。支付时:

借:应付职工薪酬——职工福利

贷:库存现知金等

二、说明:《企业会计准则第9号——职工薪酬》明确规定:

1、职工薪酬,是指企业为获得职工提供的服务或解除劳动关系而给予道的各种形式的报酬或补偿。企业提供给职工配偶、子女、受瞻养人、已故员工遗属及其他受益人等的福利,也属于职工内薪酬。

2、职工薪酬中的“职工福利费”,是指企业向职工提供的生活困难补助、丧葬补助费、抚恤费、职工异地安家费、防暑降温费等职工福利支出。

3、企业发生的职工福利费,应当在实际发生时根据实际发生额计入当期损益或相关资产成本。

(1)企业根据历史经验数据和实际情况,合理预计当期应付职工福利费容,按职工服务的受益对象计入有关成本费用,并确认应付职工薪酬时

借:生产成本、制造费用、管理费用、销售费用等

贷:应付职工薪酬——职工福利

(2)实际发生职工福利费支出时,会计分录如上所述。

4.员工因病死亡单位给的补偿应如何入账

在职职工因病死亡,单位应当补偿丧葬补助费、一次性抚恤金和遗属生活补助费。

丧葬补助金按其死亡时上年度全省企业退休人员月平均基本养老金的四个月发放。

抚恤金按其(包括在职参保人员和已办理退休手续按月领取基本养老金的退休人员)企业职工基本养老保险缴费年限(含视同缴费年限),每满一年计发一个月死亡时上一年度全省企业退休人员月平均基本养老金,最多不超过20个月。企业职工基本养老保险缴费年限计算到月,不满一年按一年计算。

但对丧葬补助金和抚恤金的支付标准,各省、直辖市、自治区规定不尽一致,且差异较大。因此具体标准建议咨询当地人力资源社会保障局。

5.关于员工死亡赔偿金账务处理及其相关税务问题

职工死亡赔偿金计入管理费用-福利费科目

具体会计分录是:

(1)计提时:

借:管理费用-福利费

贷:其他应付款-死者

(2)支付时:

借:其他应付款-死者

贷:银行存款

死亡赔偿金,又称死亡补偿费,是死者因他人致害死亡后由加害人给其近亲属所造成的物质性收入损失的一种补偿。免征个人所得税,并可以在企业所得税税前扣除。

根据《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)文件规定,“《实施条例》第四十条规定的企业职工福利费,包括以下内容:……(三)按照其他规定发生的其他职工福利费,包括丧葬补助费、抚恤费、安家费、探亲假路费等。”

《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)第三条规定,《实施条例》第四十条规定的企业职工福利费,包括以下内容:(二)为职工卫生保健、生活、住房、交通等所发放的各项补贴和非货币性福利,包括企业向职工发放的因公外地就医费用、未实行医疗统筹企业职工医疗费用、职工供养直系亲属医疗补贴、供暖费补贴、职工防暑降温费、职工困难补贴、救济费、职工食堂经费补贴、职工交通补贴等。

(三)按照其他规定发生的其他职工福利费,包括丧葬补助费、抚恤费、安家费、探亲假路费等。

根据上述规定,企业因发生意外事故,按照国家规定标准支付的工伤赔偿款可作为职工福利费按规定在税前扣除。企业应当提供相关部门的证明材料,如劳动保障、保险、法院等部门与之相关的证明材料,以及赔偿款支付凭证、员工家属收取赔偿款后的签字证明等资料,办理税前扣除手续。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.014秒