运输公司仓储费(仓储费应列入哪个)

1.仓储费应列入哪个会计科目

仓储费应列入“管理费用”会计科目。

仓储费,是仓储行业业主为关联需求客户提供仓储劳务而收取的费用。如航空运输前及到达后需要短期由货运站保管产生的仓储劳务,或者陆运行业在需求客户提取前的短期或者长期货物保管费用。

仓储费用的分配方法如下:

(1)按各类物资销售收入的比例分摊,其计算公式如下:

仓储费用分配率= 仓储费用总额 X 100%,各类物资销售收入之和;

某类销售物资应摊仓储费用=某类物资销售收入*仓储费用分配率。

(2)按各类物资平均储存额(量)比例计算分摊,其计算公式如下:

仓储费用分配率= 仓储费用总额 X 100%,各类物资平均储存额(量)之和;

某类销售物资应摊仓储费用=某类物资销售收入*仓储费用分配率。

根据《营业税税目税率表》,仓储业属于“服务业”栏目的内容,仓储业收取的仓储费应当按照5%的税率计算交纳营业税。该仓储劳务的发生时间在购买行为之前,此时货物的所有权仍属于供货商。因此,这些仓储费是因为对外提供仓储服务而收取的服务费,不是购买货物的返还款。

2.仓储费计入哪个会计科目

如果销售部门仓库发生的费用,记为销售费用,因为销售费用是指企业在销售产品、自制半成品和提供劳务等过程中发生的各项费用。包括由企业负担的包装费、运输费、广告费、装卸费、保险费、委托代销手续费、展览费、租赁费(不含融资租赁费)和销售服务费、销售部门人员工资、职工福利费、差旅费、折旧费、修理费、物料消耗、低值易耗品摊销以及其他经费等。

如果不是销售部门发生的仓库费用,记入管理费用。管理费用是指 企业行政管理部门 为组织和管理生产经营活动 而发生的各项费用

3.仓储费计入哪个会计科目

不同的企业或者部门,仓储费会计入不同的会计科目中。

企业或者销售部门发生的仓储费计入销售费用;管理部门发生的仓储费计入管理费用;工业企业在采购存货的途中发生的仓储费计入存货采购成本,但是在加工过程中发生的仓储费计入制造费用。扩展资料:销售费用是指企业销售商品和材料、提供劳务的过程中发生的各种费用,包括企业在销售商品过程中发生的保险费、包装费、展览费和广告费、商品维修费、预计产品质量保证损失、运输费、装卸费等以及为销售本企业商品而专设的销售机构(含销售网点,售后服务网点等) 的职工薪酬、业务费、折旧费等经营费用。

企业发生的与专设销售机构相关的固定资产修理费用等后续支出也属于销售费用。销售费用是与企业销售商品活动有关的费用,但不包括销售商品本身的成本和劳务成本,这两类成本属于主营业务成本。

企业应通过“销售费用”科目,核算销售费用的发生和结转情况。该科目借方登记企业所发生的各项销售费用,贷方登记期末转入“本年利润”科目的销售费用,结转后,“销售费用”科目应无余额。

“销售费用”科目应按销售费用的费用项目进行明细核算。参考资料:销售费用_百度百科。

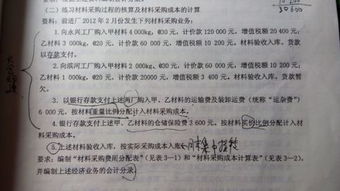

4.运输、装卸、保险、包装、仓储等费用怎么做账呢

在原来的会计准则中,商品流通企业采购环节发生的运输、装卸、保险、包装、仓储等费用,不包括在存货成本中,而确认为当期费用。

而在新准则中,这部分费用与制造企业相同,一起计入存货成本中。在零售类上市公司中,这部分费用金额较小,不会对上市公司的损益产生实质影响。

对增值税一般纳税人外购货物(固定资产除外)所支付的运输费用,根据国有铁路、民用航空公路和水上运输单位以及从事货务运输的非国有运输单位开具的套印全国统一发票监制章的发票上的所列运费金额(包括货票上注明的运费、建设基金),依7%计算进项税额准予扣除,但随同运费支付的装卸费、保险费等其他杂费不得计算扣除进项税额。 从2003年12月1日起国税局对增值税一般纳税人申请抵扣的所有运输发票与营业税纳税人开具的货物运输业发票进行比对,凡比对不符的一律不予抵扣。

国税发[2006]163号文:2007年1月1日起,纳税人取得新版货运发票须自开具之日起90日内到主管税务机关进行认证,认证相符的当月申报抵扣进项税,否则不予抵扣。 铁路、航空、管道运输、海洋运输仍使用抵扣清单,采集并抵扣。

2003年起铁路小件快运的运费也可以抵扣进项税。

国税函[2005]54号文明确,增值税一般纳税人支付的国际货物运输代理费用,不得作为运输费用抵扣进项税额。因为国际货代费用是货运代理企业收取的中介费用,而非运费。

国税函[2005]332号文明确,增值税一般纳税人购进或销售货物(固定资产除外)所支付的运输费用(包括未列明的新增铁路临管线及铁路专线运输费用)准予抵扣。运杂费写在一起的不能抵扣。

东北地区扩大增值税抵扣范围的企业购进或销售固定资产支付的运输费用准予抵扣。 在《〈企业会计准则第1号——存货》应用指南〉》中,企业(商品流通)在采购商品过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等进货费用,也可以先进行归集,期末根据所购商品的存销情况进行分摊。

在哪个会计科目进行归集没有说明。 对于已售商品的进货费用,计入当期损益,计入什么会计科目也没有说明;对于未售商品的进货费用,计入期末存货成本。

企业采购商品的进货费用金额较小的,可以在发生时直接计入当期损益,计入什么会计科目还是没有说明。而在《〈企业会计准则第1号——存货》应用指南〉(草案)》中,对上述情况作了明确的说明:“企业(如商品流通)在采购商品过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等进货费用,可以先进行归集[5103待摊进货费用],期末根据所购商品的存销情况分别进行分摊,对于已售商品的进货费用,计入当期损益(主营业务成本);对于未售商品的进货费用,计入期末存货成本。

企业采购商品的进货费用金额较小的,也可在发生时直接计入当期损益(销售费用)。”在《企业会计准则——应用指南(草案)》中,设有“5103待摊进货费用”科目,其内容如下:“5103待摊进货费用一、本科目核算企业在采购商品的过程中发生的运输费、装卸费、保险费、包装费、运输途中的合理损耗和入库前的挑选整理费以及其他可归属于商品采购成本的费用。

二、本科目应当按照所购商品的种类、品种和规格进行明细核算。三、待摊进货费用的主要账务处理(一)企业在采购商品的过程中发生的运输费、装卸费、保险费、包装费、运输途中的合理损耗和入库前的挑选整理费以及其他可归属于商品采购成本的费用,借记本科目,贷记“银行存款”、“应付账款”等科目。

(二)期末,应按所购商品的销售比例计算确定的与该商品相关的进货费用的金额,借记“主营业务成本”科目,贷记本科目。四、本科目期末借方余额,反映企业尚未销售商品在采购过程中发生的进货费用的余额。

如果将费用直接计入存货成本科目,会计分录如下:借:库存商品(原材料)109。 3应交税金——增值税增值税(进项税)0。

7(取得允许抵扣的运输发票)应交税金——增值税增值税(进项税)17(100*0。17)贷:现金:127。

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.278秒