钢板价外费用(价外费用计入哪个科目)

1.价外费用计入哪个科目

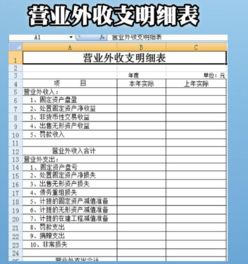

根据会计制度规定,价外费用应在“其他业务收入”、“营业外收入”等科目核算,在计税工作中,应从有关会计科目中归集价外费用,计算申报纳税。

纳税人销售货物或应税劳务时向购买方收取的价款以外的各种费用、租金、补贴等。包括手续费、补贴、基金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款项及其他各种性质的价外费用。

但下列项目不包括在内:向购买方收取的销项税额、受托加工应征消费税的消费品所代收代缴的消费税、纳税人将承运部门开具给购货方发票交给购货方的代垫运费。

税务检查人员要向企业销售部门了解企业的销售情况的结算方式,摸清有无价外补贴。对与企业有长期业务往来的客户,要求其提供合同、协议并审阅其业务相关内容,通过产品销售市场分析有无加收价外补贴的可能及了解行业管理部门是否要求收取价外费用等。

2.价外费用计入哪个科目

根据会计制度规定,价外费用应在“其他业务收入”、“营业外收入”等科目核算,在计税工作中,应从有关会计科目中归集价外费用,计算申报纳税。

纳税人销售货物或应税劳务时向购买方收取的价款以外的各种费用、租金、补贴等。包括手续费、补贴、基金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款项及其他各种性质的价外费用。

但下列项目不包括在内:向购买方收取的销项税额、受托加工应征消费税的消费品所代收代缴的消费税、纳税人将承运部门开具给购货方发票交给购货方的代垫运费。 税务检查人员要向企业销售部门了解企业的销售情况的结算方式,摸清有无价外补贴。

对与企业有长期业务往来的客户,要求其提供合同、协议并审阅其业务相关内容,通过产品销售市场分析有无加收价外补贴的可能及了解行业管理部门是否要求收取价外费用等。

3.价外费用的增值税会计分录如何处理

《中华人民共和国增值税暂行条例》及其实施细则规定“销售额为纳税人销售货物或者应税劳务向购买方收取的全部价款和价外费用”。

《中华人民共和国增值税暂行条例实施细则》“所称价外费用是指价外向购买方收取的手续费、补贴基金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款及其他各种性质的价外收费。”“凡价外费用,无论其会计制度如何核算,均应并入销售额计算应纳税额。

企业向购货方收取的价外费用,应根据《企业财务通则》、《企业会计准则》和行业财务会计制度进行会计核算,但依据增值税税法有关规定,价外费用则应并入销售额计算应纳税额。因此,企业价外费用的会计处理,必须把会计核算和应缴增值税结合起来。现将各项价外费用的增值税会计处理详述如下。

1.收取手续费、包装物租金:

借:有关科目

贷:其他业务收入

应交税费——应交增值税(销项税额)

2.收取补贴:

借:有关科目

贷:营业外收入

应交税费——应交增值税(销项税额)

3.收取违约金:

借:有关科目

贷:营业外支出(因为支出作营业外支出、故收入冲减营业外支出)

应交税费——应交增值税(销项税额)

4.收取基金、集资费(具有专款专用性质):

借:有关科目

贷:其他应付款——**基金、集资费

应交税费——应交增值税(销项税额)

5.收取奖励费、优质费、返还利润(具有价格上加价的性质):

借:有关科目

贷:主营业务收入

应交税费——应交增值税(销项税额)

6.收取购货方延期付款利息(冲减财务费用):

借:有关科目

贷:财务费用

应交税费——应交增值税(销项税额)

7.收取包装费、运输装卸费、储备费:

借:有关科目

贷:主营业务成本

应交税费——应交增值税(销项税额)

8.代垫款项(不包括符合下列条件的代垫运费:①承运部门的运费发票开具给购货方的;②纳税人将该项发票转交给购货方的)。

借:有关科目

贷:应收账款或其他应收款

应交税费——应交增值税(销项税额)

9.代收款项(如广告宣传费等):

借:有关科目

贷:其他应付款

应交税费——应交增值税(销项税额)

例如:某工业企业向购货方收取价外费用延期付款利息2340元,存入银行:

借:银行存款 2340

贷:财务费用 2000

应交税费——应交增值税(销项税额) 340

4.加工企业购入的钢板能否直接记入主营业务成本

加工企业购入的钢板能否直接记入原材料科目,待加工领购后计入主营业务成本。

"原材料"科目核算企业库存的各种材料,包括原料及主要材料、辅助材料、外购半成品、修理用备件、包装材料、燃料等的计划成本和实际成本。

原材料明细账应按材料品种规格设置数量金额式明细账,若材料品种规格较多,为防止出现差错还应按仓库和类别设置原材料二级账,二级账只记收入、发出和结存的金额,不记数量。

本科目核算企业库存的各种材料,包括原料及主要材料、辅助材料、外购半成品(外购件)、修理用备件(备品备件)、包装材料、燃料等的计划成本或实际成本。 收到来料加工装配业务的原料、零件等,应当设置备查簿进行登记。

本科目可按材料的保管地点(仓库)、材料的类别、品种和规格等进行明细核算。

5.如何正确核算“价外费用”

一、价外费用会计核算与纳税申报的误区 1。

有的企业没有准确判断哪些属于价外费用,哪些不属于价外费用。比如,将平销行为的返利按价外费用处理,混淆了平销行为的返利与价外费用两个概念及其计算方法。

2。有的企业没有按照价外费用的规定进行操作,使不属于价外费用的做成了价外费用。

比如,供货方委托承运企业运送一批货物给购货方,承运企业的运输发票开具给供货方做账,供货方再开具代垫运费发票给购货方,这种行为就是价外费用的代垫运费。 3。

有的企业向购货方收取的价外费用在计税时,没有换算成不含税收入,就按含税收入计税。 4。

有的企业将价外费用中的包装费租金、押金等收入,长期摆在账上不结转价外收入,不申报纳税。 二、价外费用核算应注意的问题 1。

应合理、准确判断哪些属于价外费用,哪些不属于价外费用,这是进行纳税申报与会计核算的前提。根据税法有关规定,价外费用是指价外向购买方收取的手续费、补贴、基金、集资费、返还利润、奖励费、违约金(延期付款利息)、包装费、包装物租金、储备费、优质费、运输装卸费、代收款项、代垫款项以及其他性质的价外费用,但下列项目不包括在内: (1)向购货方收取的销项税额; (2)受托加工应征消费税的货物,而由受托方向委托方所代收代缴的消费税; (3)同时符合以下条件的代垫运费: ①承运部门的运输发票开具给购货方的; ②纳税人将该发票转交给购货方的。

除去上述三项符合条件的不包括在价外费用项目外,其余无论会计上如何处理,均应并入销售额计算销项税额。特别提醒:不属于价外费用中的代垫运费,应按照上述规定进行操作,否则,要按价外费用纳税。

2。应注意平销行为返还不是价外费用,它是因购买货物而从销售方取得的各种形式的返还资金,按含税收入直接计算冲减返还资金当期的进项税金,计算公式如下:当期应冲减进项税金=当期取得的返还资金*所购货物适用的增值税税率。

而价外费用计算税金的方法与平销行为返利计税方法不同。根据有关规定,增值税一般纳税人向购货方收取的价外费用计税时,应换算成不含税收入计税,计算公式如下: 价外费用销项税额=价外费用÷(1+增值税税率)*增值税税率 3。

应注意增值税纳税义务发生的具体时间。 对于随同产品销售时收取的价外费用,应在随同产品销售收入确认时一并确认,计算销项税额。

对于当期不确认,需要视以后情况而定的价外费用,应当在实际收到款项或实际纳税义务发生时予以确认,计算销项税额。 4。

应注意价外费用核算的特殊性,根据会计制度规定,价外费用应在“其他业务收入”、“营业外收入”等科目核算,在计税工作中,应从有关会计科目中归集价外费用,计算申报纳税。 (郭建明 张水林)。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.088秒