政府补贴营业外收入还是其他收益(新准则下政府补助的会计核算是怎样的?)

1.新准则下政府补助的会计核算是怎样的?

最新《企业会计准则第16号——政府补助》,从政府补助的确认条件、计量形式及账务处理三个方面简述了对政府补助进行会计核算的认识与做法。

为了规范政府补助的确认、计量和披露,财政部2006年2月15日发布了《企业会计准则第16号——政府补助》,该准则不涉及债务豁免与所得税的减免。 一、政府补助及其确认条件 《企业会计准则16号——政府补助》第二条规定,“政府补助,是指企业从政府无偿取得货币性资产或非货币性资产,但不包括政府作为企业所有者投入的资本。”

政府补助按其关联情况分类,分为与资产相关的政府补助和与收益相关的政府补助。 与资产相关的政府补助,是指企业取得的、用于购建或以其他方式形成长期资产的政府补助;与收益相关的政府补助,是指除了与资产相关的政府补助之外的政府补助。

例如,某些国有粮食企业实行商业化经营后国家给予的经营补贴、国家和主管部门拨给企业用于工程咨询、可行性研究、规划设计和其他前期工作的前期工作费拨款等国家给予企业的财务支持,以扶持其在某一特定时期的发展而给予的政府补助。 当然,对于企业从政府无偿取得货币性资产或非货币性资产,不能一概确认为政府补助。

按照《企业会计准则16号——政府补助》第五条规定,政府补助在符合政府补助定义的情况下,还要同时满足两个条件才可予以确认:一是企业能够满足政府补助所附条件;二是企业能够收到政府补助。 二、政府补助的计量 (一)初始计量 应根据政府向企业提供补助的性质、补助的公允价值进行计量。

政府补助为货币性资产的,如政府拨款等,应按照收到的和应收的金额计量,即按照确认资产的金额借记“银行存款”或“其他应收款”等科目,贷记“递延收益”科目。 政府补助为非货币性资产的,应当按照公允价值计量;公允价值不能可靠取得的,按照名义金额计量。

即按照固定资产、无形资产和长期投资等的公允价值,借记“固定资产”等,贷记“递延收益”、“营业外收入”等科目。 (二)后续计量 1。

企业收到与资产相关的后续政府补助。根据准则的规定应当确认为“递延收益”,并在相关资产使用寿命内平均分配,计入当期损益。

2。企业收到与收益相关的政府补助。

根据准则规定,应区别情况分别处理:用于补偿企业以后期间的相关费用和损失的,应确认为递延收益,并在确认相关费用期间,计入当期损益;用于补偿企业已发生的相关费用和损失的,直接计入当期损益。 3。

需要返还的政府补助。根据准则规定已确认的政府补助需要返还的,应区别以下两种情况处理:(1)存在相关递延收益的,应冲减相关收益的账面余额,超出部分计入当期损益;(2)不存在相关递延收益的,应直接计入当期损益。

三、账务处理 (一)账务处理方法 关于政府补助的账务处理有资本法与收益法两种。 1。

资本法。它是将政府补贴直接贷记资产负债表中的所有者权益,增加企业的资本公积。

2。收益法。

它是指将政府补助直接计入利润表中补助收入,增加企业收入。 (二)账务处理 1。

《企业会计准则16号——政府补助》第七条规定,“与资产相关的政府补助,应当确认为递延收益,并在相关资产使用寿命内平均分配,计入当期损益。 但是,按照名义金额计量的政府补助,直接计入当期损益” 例如:2004年12月31日,甲公司收到省环境保护局拨付给本公司用以建造环保项目的款项人民币451 000 000元,存入开户银行。

上述拨付的款项于环保项目完工时将无需偿还。2004年12月31日,与拨付款项对应之环保项目尚未完工;同时,公司收到环保部门从国外进口的专用设备一台,验收入库,按名义金额500 000元入账。

根据进账单,做会计分录如下: 借:银行存款 451000000 贷:递延收益 451000000 甲公司根据设备入库验收单等资料,作会计分录: 借:工程物资 500000 贷:补贴收入 500000 2。 《企业会计准则16号——政府补助》第八条规定,凡与收益相关的政府补助,应当分别下列情况处理 (1)用于补偿企业以后期间的相关费用或损失的,确认为递延收益,并在确认相关费用的期间,计入当期损益。

例如:甲公司为了加快完成出口产品定单生产任务,于2005年1月2日,从开户银行借入商业贷款10 000 000元,期限1年半,利率为同期银行贷款利率。 甲公司直到2006年12月25日,收到财政部门一次性拨给的全部低息贷款补贴300 000元,已存入银行。

甲公司根据进账单,做会计分录如下: 借:银行存款 300000 贷:递延收益 100000 补贴收入 200000 (2)用于补偿企业已发生的相关费用或损失的,直接计入当期损益。 例如:甲公司于2005年12月21日,收到财政部门拨给的减免增值税600 000元,已存入银行。

根据进账单,做会计分录如下: 借:银行存款 600000 贷:补贴收入 600000 3。需要注意的是:已确认的政府补助收入需要返还的,应当分别以下情况处理 (1)存在相关递延收益的,冲减相关递延收益账面余额,超出部分计入当期损益。

例如:2005年7月5日,某高速公路股份公司收到政府因车流量达不到设计要求给予的全年政府补助12 000 000元,存入开户银行。2005年12月31日,。

2.政府补助如何做帐务处理我们因为是软件行业,经理又是留学生,所以

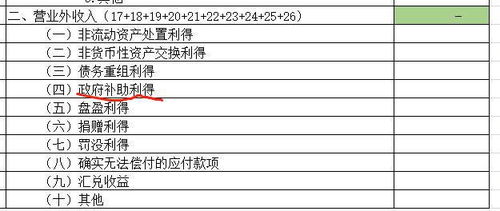

1、政府补助,按照原企业会计制度计入“补贴收入”科目,按照新会计准则,计入“营业外收入”科目。

2、以政府给予的补助款,要交所得税。 2009-01-14 09:54 补充问题 拨款转入是指企业收到国家拨入的专门用于技术改造、技术研究等的拨款项目完成后,按规定转入资本公积的部分。

是否可以计入资本公积呢?这拨款转入到底是什么意思呢? 这笔款是中关村科技园区管委会资助资金评审的款项,不知道这笔款该如何界定是否属于补助? 1、如果属于国家拨入的具有专门用途的拨款,如专项用于技术改造、技术研究等来源取得的款项。 应该通过“专项应付款”科目核算。

2、帐务处理 (1)企业收到或应收的资本性拨款,借记“银行存款”等科目,贷记“专项应付款”科目。将专项或特定用途的拨款用于工程项目,借记“在建工程”等科目,贷记“银行存款”、“应付职工薪酬”等科目。

(2)工程项目完工形成长期资产的部分,借记“专项应付款”科目,贷记“资本公积——资本溢价”科目;对未形成长期资产需要核销的部分,借记“专项应付款”科目,贷记“在建工程”等科目;拨款结余需要返还的,借记“专项应付款”科目,贷记“银行存款”科目。 。

3.政府补助会计处理与税务处理的差异

政府补助会计处理与税务处理的差异分别为:

一、政府补助的会计处理

政府补助的会计处理分为收益法和资本法。收益法指收到政府补助的当期直接贷记收益。具体分为总额法和净额法。

《企业会计准则》的规定

(一)记账方法

《企业会计准则第十六号——政府补助》规定的会计处理是采用收益法中的总额法。

(二)补助形式

准则规定政府补助分为与资产相关的政府补助和与收益相关的政府补助。

与资产相关的政府补助,指企业取得的、用于购建或以其他方式形成长期资产的政府补助。收到与资产相关的政府补助,不能直接确认为当期收益,而是应先确认为递延收益,自相关资产达到预定的可使用状态后,在该资产的使用寿命期内平均分摊计入各期收益。

(三)计量

政府补助第六条规定,政府补助为货币性资产的,应当按照收到的金额或应收的金额计量。政府补助为非货币性资产的,应当按照公允价值计量,若公允价值不能可靠取得的,按照名义金额一元计量。

二、企业所得税法规定

企业所得税法中没有政府补助的概念,但第六条规定,企业以货币形式和非货币形式从各种来源取得的收入为当期收入总额,政府补助属于其他收入。第七条规定第一款规定,财政拨款收入为不征税收入。

什么是其他收入?企业所得税法实施条例细则第二十二条规定,其他收入指企业取得的除企业所得税法第六条第一项至第八项收入外的其他收入,包括企业的补贴收入等。

什么是财政拨款?企业所得税法实施条例细则第二十六条规定,财政拨款指各级人民政府对纳入预算管理的事业单位、社会团体等组织拨付的财政资金,但国务院和国务院财政、税务主管部门另有规定除外。

《财政部、国家税务总局关于专项用途财政性资金有关企业所得税处理问题的通知》(财税〔2009〕87号)对财政性资金作出如下补充规定:

企业在2008年1月1日~2010年12月31日期间,从县级以上各级人民政府财政部门及其他部门取得的应计入收入总额的财政性资金,凡同时符合以下条件的,可以作为不征税收入,在计算应纳税所得额时从收入中减除:

1.企业能够提供资金拨付文件,且文件中规定该资金的专项用途;

2.财政部门或其他拨付资金的政府部门对该项资金有专门的资金管理办法或其具体管理要求;

3.企业对该项资金以及该项资金发生的支出单独进行核算。

《财政部、国家税务总局关于专项用途财政性资金企业所得税处理问题的通知》(财税〔2011〕70号)重申了上述规定,且取消了执行时间的限制。

从上述文件可以看出,税收对“不征税收入”的范围作出了严格的规定,按照准则确认的政府补助,不仅完全被税收的规定排除在“不征税收入”之外 ,而且要求全额纳入收益,计算当期应纳税所得额。

相关推荐

声明:本网站尊重并保护知识产权,根据《信息网络传播权保护条例》,如果我们转载的作品侵犯了您的权利,请在一个月内通知我们,我们会及时删除。

蜀ICP备2020033479号-4 Copyright © 2016 学习鸟. 页面生成时间:3.295秒